Στα 788 εκατ. ευρώ διαμορφώθηκαν τα κέρδη της τράπεζας Πειραιώς το 2023 με τα κεφάλαια να ανέρχονται στα 7,35 δισ..

Το 4ο τρίμηνο του 2023 τα κέρδη ανά μετοχή ανήλθαν σε 0,25 ευρώ με απόδοση ενσώματων ιδίων κεφαλαίων (RoaTBV) 20,0%.

Τα αντίστοιχα στοιχεία για το έτος 2023 διαμορφώθηκαν σε 0,80 και 16,6%, υπερβαίνοντας τους στόχους για 0,65 και 14%.

Τα άνευ εξομάλυνσης στοιχεία διαμορφώθηκαν σε 0,59 και 12,3% αντίστοιχα.

Τα καθαρά έσοδα από τόκους το 2023 διαμορφώθηκαν σε 2 δισ. ευρώ, σε σύγκριση με 1,4 δισ. ευρώ, το προηγούμενο έτος.

Τα καθαρά έσοδα από προμήθειες διαμορφώθηκαν στα 547 εκατ. ευρώ το 2023, +14% σε ετήσια βάση, επωφελούμενα από τη διαφοροποίηση των πηγών εσόδων.

Τα γενικά και διοικητικά έξοδα μειώθηκαν κατά 11% ετησίως το 2023.

Η ποιότητα ενεργητικού εμφάνισε περαιτέρω βελτίωση, με τον δείκτη NPE να μειώνεται κατά το ήμισυ ετησίως στο 3,5%, ξεπερνώντας τον στόχο του 2023 (<5%), με κάλυψη NPE στο 62%, ενισχυμένη κατά 7 ποσοστιαίες μονάδες ετησίως.

Η τράπεζα εμφάνισε ισχυρή πιστωτική επέκταση 1,6 δισ. ευρώ το 2023, επιτυγχάνοντας τους στόχους που είχαν τεθεί, υποστηριζόμενη από τη δυναμική απορρόφηση κεφαλαίων του Ταμείου Ανάκαμψης και Ανθεκτικότητας από την Τράπεζα Πειραιώς, με περίπου €250 εκατ. ίδια χρηματοδότηση να εκταμιεύεται το 2023.

Τα υπό διαχείριση κεφάλαια πελατών αυξήθηκαν περαιτέρω κατά 9% σε τριμηνιαία και 34% σε ετήσια βάση, στα €9,3 δισ. το 4ο τρίμηνο, λόγω σημαντικών εισροών σε προϊόντα διαχείρισης περιουσίας και της θετικής δυναμικής της αγοράς.

Η παραγωγή οργανικού κεφαλαίου ανήλθε σε 0,4% το 4ο τρίμηνο, οδηγώντας τον δείκτη CET1 στο 13,2% και τον συνολικό δείκτη κεφαλαίων στο 17,8%, τον Δεκ.23.

Σε pro forma επίπεδο για τη μείωση σταθμισμένων βάσει κινδύνων στοιχείων ενεργητικού από τις πωλήσεις NPE που θα ολοκληρωθούν την προσεχή περίοδο, καθώς και την αύξηση στα κεφάλαια από τη νέα έκδοση ομολόγου Tier 2 τον Ιανουάριο 2024, ο δείκτης CET1 διαμορφώθηκε στο 13,3% και ο συνολικός δείκτης κεφαλαίων στο 18,2%.

Ο αντίστοιχος δείκτης MREL διαμορφώθηκε στο 24,1% τον Δεκέμβριο 2023, σε σύγκριση με την απαίτηση του 21,9% για τον Ιανουάριο 2024.

Η Πειραιώς εμφάνισε ισχυρό προφίλ ρευστότητας, με δείκτη κάλυψης ρευστότητας στο 241% και δείκτη δανείων προς καταθέσεις στο 61%.

Χρήστος Μεγάλου: To ισχυρότερο σετ αποτελεσμάτων το Q4

«Η ελληνική οικονομία διατήρησε την αναπτυξιακή της δυναμική το 2023, με την αύξηση του ΑΕΠ να εκτιμάται σε περίπου 2,5%, υπερβαίνοντας σημαντικά τον μέσο όρο της Ευρωζώνης», επισημαίνει ο διευθύνων σύμβουλος.

«Οι κύριοι μοχλοί ανάπτυξης είναι η αξιοποίηση του Ταμείου Ανάκαμψης και Ανθεκτικότητας, η βελτίωση της αγοράς εργασίας και η εισροή ξένων επενδύσεων. Το 2023, η ελληνική δημοκρατία επανέκτησε την επενδυτική βαθμίδα, σηματοδοτώντας ένα ακόμη ορόσημο για τη χώρα και τον τραπεζικό τομέα, ενώ η πιθανή αναβάθμιση της Ελλάδας σε καθεστώς ανεπτυγμένης αγοράς θα αποτελέσει ένα ακόμα καταλύτη στην πορεία σύγκλισης με τις ομόλογες ευρωπαϊκές οικονομίες.

Η Πειραιώς παρουσίασε το ιστορικά ισχυρότερο σύνολο οικονομικών αποτελεσμάτων το 4ο τρίμηνο, παράγοντας €0,25 κέρδη ανά μετοχή και 20% απόδοση ιδίων κεφαλαίων, οδηγώντας τα αντίστοιχα ετήσια μεγέθη του 2023 σε €0,80 και 17%. Ο Όμιλος Πειραιώς συνέχισε να βελτιώνει όλους τους βασικούς χρηματοοικονομικούς δείκτες, με έμφαση στη διατηρήσιμη κερδοφορία λαμβάνοντας υπόψη τους αναλαμβανόμενους κινδύνους, και τη συσσώρευση εποπτικών κεφαλαίων, μέσω της διαφοροποίησης των πηγών εσόδων, της πειθαρχίας στο λειτουργικό κόστος και της προσεκτικής διαχείρισης του πιστωτικού κινδύνου. Η στρατηγική μας για την ενίσχυση των προμηθειών φέρνει αποτελέσματα, καθώς αυξήσαμε τα καθαρά έσοδα από προμήθειες προς το ενεργητικό στις 74 μονάδες βάσης για το έτος 2023, ενώ η επιδίωξή μας για περαιτέρω λειτουργική αποτελεσματικότητα οδήγησε τον δείκτη κόστους προς βασικά έσοδα στο 31%, το χαμηλότερο ιστορικά σε ετήσια βάση.

Η επιταχυνόμενη οργανική παραγωγή κεφαλαίου οδήγησε τον δείκτη CET1 στο 13,3%, αυξημένο κατά 1,7 ποσοστιαίες μονάδες ετησίως, ενώ ταυτόχρονα ενσωματώθηκε πρόβλεψη για διανομή μερίσματος στους μετόχους. Ο δείκτης μη εξυπηρετούμενων ανοιγμάτων υποχώρησε στο 3,5%, ενώ το χαρτοφυλάκιο ενήμερων δανείων του Ομίλου αυξήθηκε κατά 5% ετησίως, αξιοποιώντας την ηγετική μας θέση στη διαχείριση των πόρων του Ταμείου Ανάκαμψης και Ανθεκτικότητας.

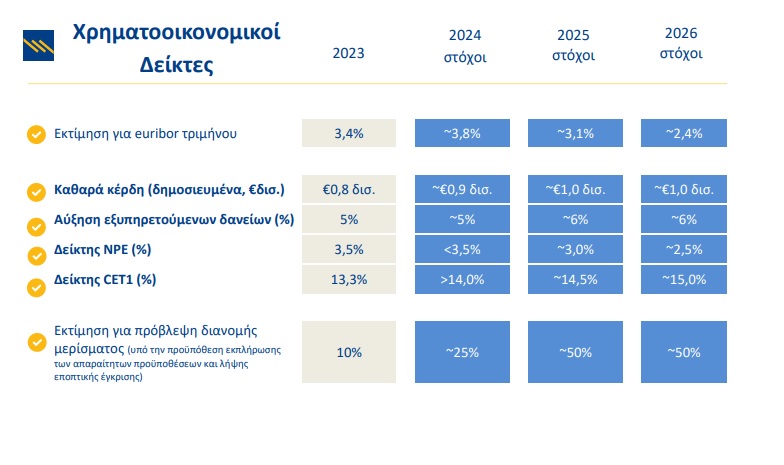

Βασιζόμενη στις επιδόσεις του 2023, η Πειραιώς σήμερα ανακοινώνει τους νέους χρηματοοικονομικούς της στόχους για την περίοδο 2024-26. Τα βασικά σημεία περιλαμβάνουν επαναλαμβανόμενη καθαρή κερδοφορία περίπου €1 δισ. ανά έτος, περαιτέρω αύξηση του δείκτη CET1 σε περίπου 15% το 2026, άνοδο των ενήμερων δανείων τουλάχιστον 5% ανά έτος και δείκτη μη εξυπηρετούμενων ανοιγμάτων περίπου 2,5% το 2026. Επίσης, σηματοδοτώντας τη μετάβαση σε μια νέα εποχή για τον Όμιλο, στοχεύουμε πλέον σε ποσοστό διανομής κερδών 50% από το 2025 και μετά, υπό την αίρεση εκπλήρωσης των απαραίτητων προϋποθέσεων.

Συνεχίζουμε να ανεβάζουμε τον πήχη των επιδιώξεών μας και να είμαστε προσηλωμένοι στη δημιουργία αξίας προς όφελος των μετόχων μας, προσφέροντας παράλληλα συνεχή στήριξη προς τους πελάτες μας και ευρύτερα την ελληνική οικονομία.”

Χρηματοοικονομικές επιδιώξεις 2024 – 2026

Σήμερα, η Πειραιώς παρουσιάζει τις επικαιροποιημένες εκτιμήσεις του επιχειρηματικού της σχεδιασμού για την τριετή περίοδο 2024-2026. Πυρήνας της στρατηγικής μας είναι να αξιοποιήσουμε τη θέση της Τράπεζας Πειραιώς ως παράγοντα ανάπτυξης και καινοτομίας για την ελληνική οικονομία, υποστηρίζοντας τους πελάτες και τους ανθρώπους μας και συνεχίζοντας την παραγωγή αξίας για τους μετόχους μας.

Ο Πρόεδρος του Δ.Σ. της Πειραιώς, Γιώργος Χαντζηνικολάου αναφέρει:

«Το 2023, η παγκόσμια οικονομία κινήθηκε σταθερά εν μέσω ενός απαιτητικού μακροοικονομικού περιβάλλοντος με γεωπολιτικές αναταράξεις, οι οποίες προκλήθηκαν από τη σύγκρουση στη Μέση Ανατολή και τον συνεχιζόμενο αντίκτυπο της εισβολής στην Ουκρανία.

Ωστόσο, με την αποκλιμάκωση των τιμών της ενέργειας, την εξομάλυνση στις εφοδιαστικές αλυσίδες στην Ευρώπη και την άρση των τελευταίων περιορισμών για τον κορονοϊό, το οικονομικό περιβάλλον παρουσίασε ανθεκτικότητα.

Η ελληνική οικονομία συνέχισε να αναπτύσσεται, κυρίως λόγω της αύξησης των διεθνών και εγχώριων επενδύσεων, του ισχυρού τουρισμού, των ισχυρών εξαγωγών και της υλοποίησης του Σχεδίου Ανάκαμψης και Ανθεκτικότητας, καθώς η Ελλάδα έχει δεσμεύσει πόρους που ισοδυναμούν με το 17% του ΑΕΠ της σε επιχορηγήσεις και δάνεια, από τους οποίους το 41% έχει ήδη εκταμιευθεί.

Επιπλέον, η αναβάθμιση της πιστοληπτικής ικανότητας της Ελληνικής Δημοκρατίας σε επενδυτική βαθμίδα, έπειτα από περισσότερο από μια δεκαετία, η συνετή δημοσιονομική πολιτική και το μειούμενο δημοσιονομικό έλλειμμα, καθώς και η συνεπής εφαρμογή των διαρθρωτικών μεταρρυθμίσεων, έχουν δημιουργήσει ένα ευνοϊκό περιβάλλον για την προσέλκυση ξένων επενδύσεων.

Ως η Τράπεζα με το μεγαλύτερο αποτύπωμα στην ελληνική οικονομία, η Τράπεζα Πειραιώς έχει επωφεληθεί από το θετικό οικονομικό περιβάλλον, συνεχίζοντας να δημιουργεί αξία για την οικονομία και το σύνολο της κοινωνίας. Θωρακισμένη με ισχυρή ρευστότητα, στιβαρό ισολογισμό και επαρκή κεφαλαιακά αποθέματα, η Τράπεζα Πειραιώς είναι έτοιμη να χρηματοδοτήσει την πορεία της χώρας μας προς τη βιώσιμη ανάπτυξη και να δημιουργήσει αξία για τους μετόχους της.

Στο πλαίσιο αυτό, το 2023 αποτέλεσε κομβική χρονιά, με την υλοποίηση πρωτοβουλιών όπως τα μέτρα στήριξης της πλημμυροπαθούς Θεσσαλίας, τις εξελίξεις στην ψηφιακή τραπεζική με έμφαση στις νέες λειτουργικότητες πληρωμών και χρηματοδότησης προς τους πελάτες μας, την ανάπτυξη του νέου μοντέλου των καταστημάτων μας με επίκεντρο την καινοτομία και την απρόσκοπτη εξυπηρέτηση, και τη δημιουργία συνεργειών με ελληνικούς οργανισμούς εντός των πρωτοβουλιών κοινωνικής ευθύνης του προγράμματος EQUALL της Πειραιώς.

Πάνω απ’ όλα, η Τράπεζα Πειραιώς θα συνεχίσει να μετασχηματίζεται, ενσωματώνοντας όλες τις τελευταίες εξελίξεις στην ψηφιακή τεχνολογία και όχι μόνο, με στόχο τη διασφάλιση των συμφερόντων των εργαζομένων, των πελατών και των επενδυτών της».

Κύρια Σημεία Αποτελεσμάτων

Αυξημένα καθαρά έσοδα από τόκους υποστηριζόμενα από το περιβάλλον επιτοκίων και το χαρτοφυλάκιο ομολόγων

Τα καθαρά έσοδα από τόκους διαμορφώθηκαν σε €537 εκατ. το 4ο τρίμηνο 2023, αυξημένα κατά 1% σε τριμηνιαία βάση και 25% σε ετήσια, συνεχίζοντας τη θετική τους τάση, υποστηριζόμενα από τα υψηλότερα επιτόκια στα χαρτοφυλάκια δανείων και ομολόγων, τα οποία αντιστάθμισαν το υψηλότερο κόστος καταθέσεων.

Το 2023, τα καθαρά έσοδα από τόκους ανήλθαν σε €2.003 εκατ., αυξημένα κατά 48% σε ετήσια βάση. Το κόστος των προθεσμιακών καταθέσεων αυξήθηκε περαιτέρω το 4ο τρίμηνο 2023, φτάνοντας στο 2,0%, ενώ επί του παρόντος οι νέες προθεσμιακές καταθέσεις διαμορφώνονται σε περίπου 2,5%.

Συνολικά, ο δείκτης καθαρού περιθωρίου επιτοκίου διαμορφώθηκε στο υψηλό επίπεδο του 2,77% το 4ο τρίμηνο 2023, σε σύγκριση με 2,72% το προηγούμενο τρίμηνο και 2,21% ένα χρόνο πριν, ενώ διαμορφώθηκε κατά μέσο όρο σε 2,69% το 2023.

Καθαρά έσοδα προμηθειών +14% σε ετήσια βάση, επωφελούμενα από διαφοροποιημένες πηγές εσόδων

Τα καθαρά έσοδα προμηθειών διαμορφώθηκαν σε €144 εκατ. το 4ο τρίμηνο 2023, αυξημένα κατά 3% τριμηνιαίως και κατά 14% ετησίως. Η ανάπτυξη στο τρίμηνο έλαβε ώθηση από τα τραπεζοασφαλιστικά προϊόντα, τη διαχείριση περιουσιακών στοιχείων, τις πιστωτικές κάρτες, ενώ τα έσοδα από μισθώματα βελτιώθηκαν επίσης. Τα καθαρά έσοδα προμηθειών διαμορφώθηκαν σε €547 εκατ. το 2023, 14% υψηλοτέρα σε σχέση με το 2022.

Το 4ο τρίμηνο 2023, τα καθαρά έσοδα προμηθειών ως ποσοστό του ενεργητικού ανήλθαν σε 0,74%, 9 μ.β. αυξημένα σε σύγκριση με το 4ο τρίμηνο 2022. Το 2023 τα καθαρά έσοδα προμηθειών ως ποσοστό του ενεργητικού διαμορφώθηκαν στο ηγετικό επίπεδο αγοράς του 0,74%, επωφελούμενα από τη διαφοροποίηση των πηγών εσόδων.

Τα λειτουργικά έξοδα το 4ο τρίμηνο 2023 διαμορφώθηκαν στα €260 εκατ., +7% ετησίως, επιβαρυμένα από έκτακτα έξοδα που σχετίζονται με το πρόγραμμα αποχώρησης εργαζομένων, δαπάνη που διατέθηκε για τη διατήρηση ταλέντων στον οργανισμό, καθώς και από την επιδότηση σε χαμηλόμισθους εργαζομένους.

Εξαιρουμένων αυτών, τα επαναλαμβανόμενα λειτουργικά έξοδα διαμορφώθηκαν στα €196 εκατ. το 4ο τρίμηνο, -7% ετησίως, λόγω των συνεχιζόμενων πρωτοβουλιών μείωσης κόστους και βελτιστοποίησης πόρων.

Το 2023 τα επαναλαμβανόμενα λειτουργικά έξοδα διαμορφώθηκαν σε €793 εκατ. μειωμένα κατά 4% ετησίως, παρά τις πληθωριστικές πιέσεις.

Οι επαναλαμβανόμενες δαπάνες προσωπικού αυξήθηκαν κατά 3% σε ετήσια βάση στα €105 εκατ. το 4ο τρίμηνο 2023, εξαιτίας της συμπερίληψης μεταβλητών αμοιβών σε αυτό το τρίμηνο.

Το ανθρώπινο δυναμικό διαμορφώθηκε σε 8.053 στις 31 Δεκεμβρίου 2023, εκ των οποίων οι 7.672 στην Ελλάδα. Το ανθρώπινο δυναμικό στην Ελλάδα μειώθηκε κατά 598 ετησίως, κυρίως μέσω της αξιοποίησης προγράμματος αποχώρησης προσωπικού.

Επιπλέον, τα γενικά έξοδα το 4ο τρίμηνο 2023 μειώθηκαν κατά 23% σε ετήσια βάση, στα €64 εκατ., λόγω ενεργειών αποτελεσματικότητας κόστους.

Το 2023 τα επαναλαμβανόμενα γενικά έξοδα διαμορφώθηκαν στα €300 εκατ., μειωμένα κατά 11% ετησίως, λόγω του χαμηλότερου κόστους μισθώσεων και συντήρησης, της μείωσης στα έξοδα τρίτων, καθώς και χαμηλότερης συνεισφοράς στο Σύστημα Εγγύησης Καταθέσεων. Ο δείκτης κόστους προς βασικά έσοδα σε επαναλαμβανόμενη βάση παρέμεινε στο 29% για δεύτερο τρίμηνο, έναντι 38% ένα χρόνο πριν, οδηγώντας στο επίπεδο του 31% το 2023.

Το οργανικό κόστος κινδύνου μειώθηκε σε χαμηλά επίπεδα

Το 4ο τρίμηνο 2023 οι οργανικές προβλέψεις δανείων μειώθηκαν σημαντικά στο κυκλικά χαμηλό επίπεδο των €53 εκατ., έναντι €76 εκατ. το προηγούμενο τρίμηνο, και €70 εκατ. ένα χρόνο πριν, εξαιτίας της σημαντικής μείωσης NPE και της ανθεκτικότητάς αναφορικά με νέο σχηματισμό NPE. Απομειώσεις ύψους €52 εκατ. το 4ο τρίμηνο 2023 σχετίζονται κυρίως με προβλέψεις για την κατηγοριοποίηση χαρτοφυλακίου ΝPΕ €0,3 δισ. ως διακρατούμενου προς πώληση, τον Δεκέμβριο 2023.

Το οργανικό κόστος κινδύνου επί των καθαρών δανείων (συμπεριλαμβανομένων των προμηθειών διαχείρισης NPE) το 4ο τρίμηνο 2023 διαμορφώθηκε στις 58 μ.β., από 78 μ.β. ένα χρόνο πριν. Το 2023, οι οργανικές προβλέψεις δανείων διαμορφώθηκαν στα €306 εκατ., το οποίο αντιστοιχεί σε 83 μ.β.

Πιστωτική επέκταση €0,7 δισ. το 4ο τρίμηνο και €1,6 δισ. το 2023, με ώθηση από τα επιχειρηματικά δάνεια

Το χαρτοφυλάκιο εξυπηρετούμενων ανοιγμάτων της Τράπεζας αυξήθηκε κατά 5% ετησίως το 2023, φτάνοντας στα €30,1 δισ.

Η καθαρή πιστωτική επέκταση προήλθε από τις επιχειρήσεις, με τους κλάδους ενέργειας και μεταφορών να κατέχουν το μεγαλύτερο μερίδιο, ενώ η πιστωτική επέκταση υποστηρίχθηκε επίσης από την ηγετική θέση της Πειραιώς στην ανάληψη δανείων του Ταμείου Ανάκαμψης και Ανθεκτικότητας, από τα οποία περίπου €250 εκατ. έχουν ήδη εκταμιευθεί.

Σημειώνεται ότι το ποσό των δανείων προ απομειώσεων και προσαρμογών έως και τον Δεκέμβριο 2023 περιλαμβάνει €6,0 δισ. από ομολογίες υψηλής εξοφλητικής προτεραιότητας που σχετίζονται με τις τιτλοποιήσεις χαρτοφυλακίων ΝΡΕ που έχουν ολοκληρωθεί μέχρι τώρα, και συγκεκριμένα τις συναλλαγές Phoenix, Vega, Sunrise 1, Sunrise 2 και Sunrise 3.

Οι καταθέσεις πελατών σε ανοδική πορεία

Οι καταθέσεις πελατών συνεχίζουν να αυξάνονται, φτάνοντας τα €59,6 δισ. στο τέλος Δεκεμβρίου 2023, αυξημένες κατά 2% τόσο σε ετήσια όσο και σε τριμηνιαία βάση. Συνολικά, η διαφοροποιημένη και σταθερή δομή καταθέσεων του Ομίλου αποτελεί βασικό πλεονέκτημα, με τις καταθέσεις της ευρείας λιανικής βάσης να αποτελούν το 51% της συνολικής βάσης καταθέσεων.

Ο δείκτης NPE μειώθηκε κατά το ήμισυ σε 3,5% το 2023, η κάλυψη NPE αυξήθηκε κατά 7 ποσοστιαίες μονάδες ετησίως στο 62%

Τα NPE του Ομίλου υποχώρησαν στα €1,3 δισ. στο τέλος Δεκεμβρίου 2023, σε σύγκριση με €2,6 δισ. ένα χρόνο πριν. Η μείωση προήλθε από τις εμπροσθοβαρείς και επιταχυνόμενες συναλλαγές εκκαθάρισης NPE, αλλά και από τα θετικά αποτελέσματα της οργανικής προσπάθειας. Συνεπώς, ο δείκτης NPE μειώθηκε στο 3,5%, από 5,5% το προηγούμενο τρίμηνο, και 6,8% ένα χρόνο πριν.

Ο δείκτης κάλυψης ρευστότητας (LCR) του Ομίλου Πειραιώς αυξήθηκε περαιτέρω στο εξαιρετικά ικανοποιητικό επίπεδο του 241% κυρίως λόγω των ενισχυμένων ρευστών διαθεσίμων υψηλής ποιότητας.

Το ισχυρό προφίλ ρευστότητας του Ομίλου αντικατοπτρίζεται και στον δείκτη δανείων μετά από προβλέψεις προς καταθέσεις, ο οποίος διαμορφώθηκε στο 61% στο τέλος Δεκεμβρίου 2023. Μετά την αποπληρωμή €2,0 δισ. της χρηματοδότησης TLTRO τον Δεκέμβριο του 2023, από προηγούμενο υπόλοιπο €5,5 δισ., η χρηματοδότηση του Ομίλου στο πλαίσιο των δημοπρασιών TLTRO διαμορφώθηκε σε €3,5 δισ. στο τέλος του έτους, από την οποία €2,5 δισ. λήγουν τον Ιούνιο 2024 και €1,0 δισ. τον Δεκέμβριο 2024.

Η οργανική κερδοφορία αυξάνει την κεφαλαιακή βάση

Ο δείκτης κεφαλαιακής επάρκειας Common Equity Tier 1 (CET1) του Ομίλου διαμορφώθηκε στο 13,2% στο τέλος Δεκεμβρίου 2023, έναντι 12,8% το προηγούμενο τρίμηνο και 11,5% τον Δεκέμβριο 2022, κυρίως λόγω οργανικής δημιουργίας κεφαλαίου.

Ο συνολικός δείκτης κεφαλαίων διαμορφώθηκε στο 17,8%, υψηλότερα από τις συνολικές κεφαλαιακές απαιτήσεις, αλλά και από τις εποπτικές κατευθύνσεις. Σε pro forma επίπεδο για την ελάφρυνση σταθμισμένων με κίνδυνο στοιχείων ενεργητικού (RWA) από τις πωλήσεις NPE που θα ολοκληρωθούν την επόμενη περίοδο, καθώς και την αύξηση στα κεφάλαια από τη νέα έκδοση ομολόγου Tier 2 τον Ιανουάριο 2024, ο δείκτης CET1 διαμορφώθηκε στο 13,3% και ο συνολικός δείκτης κεφαλαίων στο 18,2%.

pαyzy pro, η νέα εφαρμογή για μικρομεσαίες επιχειρήσεις: Προβολή, πληρωμή με QR και προσαρμοσμένα cashback

Θ. Τζούρος (Τρ. Πειραιώς) : Επενδύσεις 3 δισ. ευρώ στον ξενοδοχειακό κλάδο το 2023

Ακολουθήστε το Lykavitos.gr στο Google News

και μάθετε πρώτοι όλες τις ειδήσεις